Euribor a 12 Meses: Impacto no Seu Crédito Habitação em 2025

A taxa Euribor a 12 meses serve como um dos principais indexantes para os créditos habitação em Portugal, influenciando diretamente o valor das prestações mensais, e as suas oscilações projetadas para 2025 merecem uma análise cuidada para prever o impacto financeiro nos orçamentos familiares.

Compreender como a taxa Euribor a 12 meses afeta o seu crédito habitação em 2025 é crucial para planear as suas finanças e evitar surpresas desagradáveis. As flutuações desta taxa têm um impacto direto nas suas prestações mensais, e estar bem informado é o primeiro passo para uma gestão financeira mais eficaz.

Euribor a 12 meses: o que é e por que é importante?

A Euribor a 12 meses é uma taxa de referência fundamental no mercado financeiro europeu. Ela representa a taxa média à qual os bancos emprestam dinheiro entre si durante um período de 12 meses. Mas o que é que isto significa para si, enquanto titular de um crédito habitação?

Essencialmente, a Euribor a 12 meses é um dos principais indexantes utilizados nos contratos de crédito habitação em Portugal. Isto significa que a sua taxa de juro, e consequentemente a sua prestação mensal, está diretamente ligada às flutuações desta taxa.

Como a Euribor influencia o seu crédito habitação

Quando contrata um crédito habitação com uma taxa variável, a sua taxa de juro é geralmente composta por dois elementos: o spread (a margem de lucro do banco) e o indexante, que neste caso é a Euribor. Se a Euribor subir, a sua taxa de juro aumenta, e a sua prestação mensal também. Se a Euribor descer, acontece o contrário.

É por isso que é tão importante acompanhar a evolução da Euribor a 12 meses. As suas flutuações podem ter um impacto significativo no seu orçamento familiar, especialmente se tiver um crédito habitação de valor elevado.

- Uma subida da Euribor pode levar a um aumento das suas prestações mensais.

- Uma descida da Euribor pode resultar numa diminuição das suas prestações mensais.

- A Euribor a 12 meses é um indicador importante para planear o seu orçamento familiar.

Em resumo, a Euribor a 12 meses é um fator determinante para o custo do seu crédito habitação. Estar atento às suas variações e compreender como elas afetam as suas finanças é essencial para uma gestão financeira mais consciente e informada.

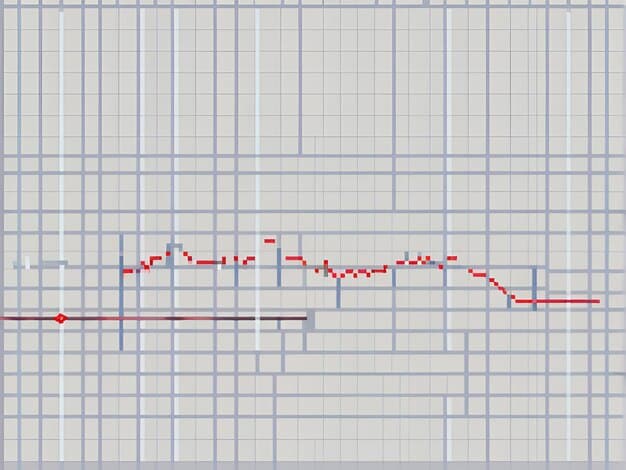

Projeções da Euribor a 12 meses para 2025

Prever o futuro é impossível, mas os analistas financeiros tentam antecipar as tendências da Euribor a 12 meses para 2025 com base em diversos fatores económicos. Estas projeções são importantes para os titulares de créditos habitação, pois podem ajudar a antecipar o impacto nas suas prestações.

No entanto, é crucial ter em mente que estas são apenas previsões, e a realidade pode ser diferente. A Euribor é influenciada por uma série de fatores complexos, como a política monetária do Banco Central Europeu (BCE), a inflação, o crescimento económico e a instabilidade geopolítica.

Fatores que influenciam a Euribor

A política monetária do BCE é talvez o fator mais importante a ter em conta. O BCE utiliza as taxas de juro como ferramenta para controlar a inflação e estimular o crescimento económico. Se o BCE aumentar as taxas de juro, a Euribor tende a subir. Se o BCE baixar as taxas de juro, a Euribor tende a descer.

Outros fatores, como a inflação e o crescimento económico, também podem influenciar a Euribor. Uma inflação elevada pode levar o BCE a aumentar as taxas de juro, o que, por sua vez, pode fazer subir a Euribor. Um crescimento económico forte pode levar a um aumento da procura por crédito, o que também pode fazer subir a Euribor.

Análise das projeções

As projeções atuais apontam para uma possível estabilização ou ligeira descida da Euribor a 12 meses em 2025, mas com muita incerteza. No entanto, é importante lembrar que estas projeções estão sujeitas a mudanças e devem ser encaradas com cautela. Aconselhamos que consulte as projeções de diversas fontes, de forma a obter uma visão mais abrangente.

- As projeções da Euribor são importantes, mas devem ser encaradas com cautela.

- A política monetária do BCE é um fator determinante para a Euribor.

- A inflação e o crescimento económico também influenciam a Euribor.

Em suma, as projeções da Euribor a 12 meses para 2025 são incertas, mas podem ajudar os titulares de créditos habitação a planear as suas finanças. É importante acompanhar a evolução da situação económica e financeira e ajustar as suas expectativas em conformidade.

Como a Euribor alta afeta o seu orçamento familiar

Uma Euribor alta pode ter um impacto significativo no seu orçamento familiar, especialmente se tiver um crédito habitação com taxa variável. O aumento das prestações mensais pode reduzir a sua capacidade de poupança e investimento, e pode até dificultar o cumprimento das suas obrigações financeiras.

Se a Euribor subir, a sua taxa de juro aumenta, e a sua prestação mensal também. Isto significa que terá menos dinheiro disponível para outras despesas, como alimentação, vestuário, lazer e educação. Em alguns casos, o aumento das prestações pode ser tão grande que coloca em causa a capacidade das famílias de pagar o crédito habitação.

Estratégias para mitigar o impacto da Euribor alta

Existem diversas estratégias que pode adotar para mitigar o impacto da Euribor alta no seu orçamento familiar. Uma delas é renegociar o seu crédito habitação com o banco. Pode tentar baixar o spread, alongar o prazo do crédito ou até mesmo mudar para uma taxa fixa.

Outra estratégia é reduzir as suas despesas. Analise o seu orçamento familiar e identifique áreas onde pode cortar gastos. Pode, por exemplo, reduzir os seus gastos com lazer, alimentação fora de casa e compras desnecessárias.

- Renegocie o seu crédito habitação com o banco.

- Reduza as suas despesas.

- Crie um fundo de emergência para fazer face a aumentos inesperados das prestações.

Em resumo, uma Euribor alta pode ter um impacto negativo no seu orçamento familiar, mas existem estratégias que pode adotar para mitigar esse impacto. Renegocie o seu crédito habitação, reduza as suas despesas e crie um fundo de emergência para fazer face a aumentos inesperados das prestações.

Renegociação do crédito habitação: uma opção a considerar?

Perante a perspetiva de uma Euribor alta em 2025, a renegociação do crédito habitação pode ser uma opção a considerar. Renegociar o seu crédito habitação pode permitir-lhe baixar o spread, alongar o prazo do crédito ou até mesmo mudar para uma taxa fixa, o que pode reduzir as suas prestações mensais.

No entanto, é importante ter em mente que a renegociação do crédito habitação tem custos associados. O banco pode cobrar comissões pela renegociação, e pode também ter de pagar impostos sobre o novo contrato. Além disso, alongar o prazo do crédito pode significar pagar mais juros no longo prazo.

Vantagens e desvantagens da renegociação

A principal vantagem da renegociação do crédito habitação é a possibilidade de reduzir as suas prestações mensais. Isto pode aliviar a pressão sobre o seu orçamento familiar e permitir-lhe poupar mais dinheiro.

A principal desvantagem é o facto de a renegociação ter custos associados, e de alongar o prazo do crédito poder significar pagar mais juros no longo prazo. Além disso, nem sempre é possível obter condições favoráveis na renegociação, especialmente se o seu perfil de risco tiver mudado.

Alternativas à renegociação

Se a renegociação do crédito habitação não for uma opção viável, existem outras alternativas que pode considerar. Uma delas é consolidar as suas dívidas. Pode juntar todos os seus créditos num único crédito com uma taxa de juro mais baixa, o que pode reduzir as suas prestações mensais.

- Renegociar o crédito habitação pode permitir-lhe baixar as suas prestações mensais.

- A renegociação tem custos associados e pode significar pagar mais juros no longo prazo.

- Existem alternativas à renegociação, como a consolidação de dívidas.

Em resumo, a renegociação do crédito habitação é uma opção a considerar perante a perspetiva de uma Euribor alta em 2025. No entanto, é importante ponderar as vantagens e desvantagens desta opção, e considerar outras alternativas antes de tomar uma decisão.

Taxa fixa vs. taxa variável: qual a melhor opção em 2025?

Na hora de contratar um crédito habitação, uma das decisões mais importantes é escolher entre uma taxa fixa e uma taxa variável. A taxa fixa oferece estabilidade e previsibilidade, enquanto a taxa variável pode ser mais vantajosa em períodos de Euribor baixa. Mas qual é a melhor opção em 2025?

A escolha entre taxa fixa e taxa variável depende do seu perfil de risco e das suas expectativas em relação à evolução da Euribor. Se procura estabilidade e previsibilidade, a taxa fixa pode ser a melhor opção. Se está disposto a correr algum risco em troca de potenciais poupanças, a taxa variável pode ser mais vantajosa.

Taxa fixa: segurança e previsibilidade

A principal vantagem da taxa fixa é a segurança e a previsibilidade. Com uma taxa fixa, sabe exatamente quanto vai pagar todos os meses durante todo o prazo do crédito. Isto permite-lhe planear o seu orçamento familiar com maior segurança e evitar surpresas desagradáveis.

A principal desvantagem é o facto de a taxa fixa ser geralmente mais alta do que a taxa variável no momento da contratação. Além disso, se a Euribor descer, não poderá beneficiar dessa descida.

Taxa variável: potencial de poupança

A principal vantagem da taxa variável é o potencial de poupança. Se a Euribor descer, a sua taxa de juro também desce, e a sua prestação mensal diminui. Isto pode permitir-lhe poupar algum dinheiro ao longo do tempo.

- A taxa fixa oferece segurança e previsibilidade, mas é geralmente mais alta do que a taxa variável.

- A taxa variável oferece potencial de poupança, mas está sujeita às flutuações da Euribor.

- A escolha entre taxa fixa e taxa variável depende do seu perfil de risco e das suas expectativas.

Em resumo, a escolha entre taxa fixa e taxa variável depende do seu perfil de risco e das suas expectativas em relação à evolução da Euribor. Se procura segurança e previsibilidade, a taxa fixa pode ser a melhor opção. Se está disposto a correr algum risco em troca de potenciais poupanças, a taxa variável pode ser mais vantajosa.

Como preparar-se para as flutuações da Euribor em 2025?

Independentemente do tipo de taxa que escolher, é importante preparar-se para as flutuações da Euribor em 2025. A Euribor é uma taxa volátil, e as suas flutuações podem ter um impacto significativo no seu orçamento familiar. Estar preparado pode ajudá-lo a enfrentar os desafios com maior confiança e segurança.

Uma das melhores formas de se preparar para as flutuações da Euribor é criar um fundo de emergência. Este fundo deve ser suficiente para cobrir pelo menos três a seis meses de despesas, incluindo as prestações do seu crédito habitação. Desta forma, se a Euribor subir e as suas prestações aumentarem, terá um colchão financeiro para fazer face a essa situação.

Estratégias de preparação

Outra estratégia é analisar o seu orçamento familiar e identificar áreas onde pode cortar gastos. Pode, por exemplo, reduzir os seus gastos com lazer, alimentação fora de casa e compras desnecessárias. Desta forma, terá mais dinheiro disponível para fazer face a aumentos inesperados das prestações.

Além disso, é importante acompanhar a evolução da situação económica e financeira e ajustar as suas expectativas em conformidade. Esteja atento às notícias e aos relatórios dos analistas financeiros, e procure aconselhamento profissional se necessário.

- Crie um fundo de emergência para fazer face a aumentos inesperados das prestações.

- Analise o seu orçamento familiar e identifique áreas onde pode cortar gastos.

- Acompanhe a evolução da situação económica e financeira e ajuste as suas expectativas.

Em suma, preparar-se para as flutuações da Euribor em 2025 é essencial para proteger o seu orçamento familiar e garantir a sua estabilidade financeira. Crie um fundo de emergência, analise o seu orçamento familiar e acompanhe a evolução da situação económica e financeira.

| Ponto Chave | Descrição Resumida |

|---|---|

| 📈 Impacto da Euribor | Afeta diretamente as prestações do crédito habitação. |

| 💡 Renegociação | Pode ser uma solução para reduzir encargos mensais. |

| 🛡️ Plano de emergência | Essencial para lidar com aumentos inesperados. |

Perguntas Frequentes sobre a Euribor e Crédito Habitação

▼

Se a Euribor subir drasticamente, as suas prestações mensais aumentarão. É crucial ter um fundo de emergência para cobrir esses aumentos e considerar renegociar o seu crédito habitação para condições mais favoráveis.

▼

As Euribor a 3, 6 e 12 meses representam as taxas médias de empréstimo entre bancos para diferentes períodos. A Euribor a 12 meses é frequentemente usada em créditos habitação, afetando as prestações anualmente.

▼

Sim, é possível. Esta alteração pode dar-lhe mais segurança face às flutuações da Euribor. No entanto, avalie as condições oferecidas pelo banco, incluindo custos de alteração e a nova taxa fixa.

▼

Pode acompanhar a evolução diária da Euribor através de sites financeiros, portais de notícias económicas e nas páginas dos principais bancos. Esta informação ajuda a antecipar mudanças nas suas prestações.

▼

O spread é a margem de lucro do banco no seu crédito habitação. É adicionado à Euribor para determinar a taxa de juro total. Renegociar o spread pode ser uma forma de reduzir os encargos mensais do seu crédito.

Conclusão

Em resumo, a compreensão de como a taxa Euribor a 12 meses afeta o seu crédito habitação em 2025 é crucial para uma gestão financeira eficaz. Ao monitorizar as projeções, considerar a renegociação do crédito e adotar estratégias de poupança, estará mais bem preparado para enfrentar os desafios e aproveitar as oportunidades que o mercado financeiro possa oferecer.